1月5日,港股含腾讯在内及腾讯关联投资的多家科技股遭遇重挫。

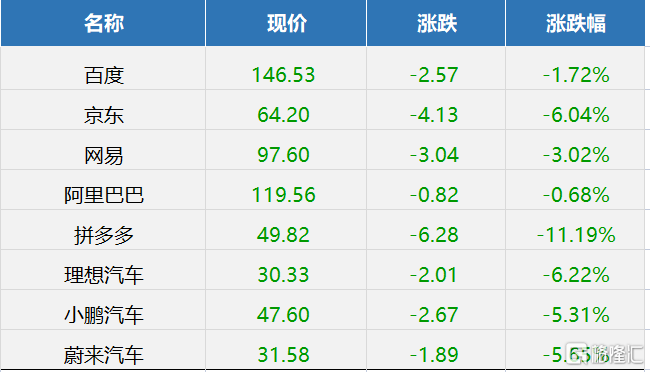

截至收盘,美团股价下跌11.16%,哔哩哔哩股价下跌10.63%,京东股价下跌7.16%,快手股价下跌7.53%,微盟集团下跌5.11%,腾讯股价下跌4.31%。

拼多多在美股的股价则大跌11.19%,股价跌破50美元/股,创下近20个月以来的新低,在不到12个月的时间里从最高点跌去了77%。

不得不说,腾讯减持京东和Sea造成的影响比想像中的大,资本市场的情绪陷入了一种非常矛盾的心理:

一方面认为腾讯的减持将造成行业的开放,竞争会更加激烈,被减持的公司未来的增长必然受到影响;

另一方面认为互联互通和开放似乎应该有利于行业的公平竞争,但是却对未来的不确定性充满的疑惑。

避免进入“行业衰退期”

从欧美日韩的市场经济发展来看,对行业影响至深的核心理论就是“行业生命周期”,将行业的发展过程分为四个阶段:萌芽期(幼稚期),成长期,成熟期和衰退期。

在欧美日韩的百年实践来看,对成熟期行业的反垄断并不能阻止行业进入衰退期,这种经济现象和行业规律之所以不断上演,“资本”功不可没!

在“资本”的利益诉求里,只有行业高度集中才能够有效地提升效率和降低成本,从而使投资的企业利益最大化,最终投资人和投资机构才能利益最大化。

这个投资逻辑必然地使被投企业在行业中形成垄断,并导致行业生命周期的长期存在。

中国现阶段在互联网行业出现了阿里、腾讯、京东、美团、滴滴、拼多多、字节跳动等千亿美金以上市值的企业,分别在“电商、社交、出行、内容”的细分领域形成了“垄断地位”。

当这些企业成立战略投资部门对外进行投资时,同样会形成“企业规模化之后才能提升效率、降低成本,最终使企业利益最大化”的投资逻辑。

两年多来针对“反垄断”的种种政策表明,我们正面临一个新的考题,即是否能在中国建立一个百家争鸣、百花齐放,有竞争的体系,同时这个体系还能高效率、低成本、有稳定收益。

这样的体系不仅保证了行业的活力和创新,还能在成熟期进行升级和转型,而不是进入衰退期时,出现大量的企业倒闭和失业率攀升,度过一段黑暗期后再进入下一轮的行业周期。

只是互联网行业由于网络效应的特点,必然会形成垄断。

这几年来的互联网+的实践让我们看到了新的希望,互联网大厂通过平台模式或技术手段将线下高度分散的实体企业联接起来,然后在行业成熟期实现线上线下共同的升级转型,一起释放创新力避免行业进入衰退期。

这个逻辑应该是行得通的,也似乎更符合“带动共同富裕”的核心发展理念,从而逐步“建立一个百家争鸣、百花齐放的分散竞争还具有高效率、低成本、稳定收益的行业体系”。

减持的影响

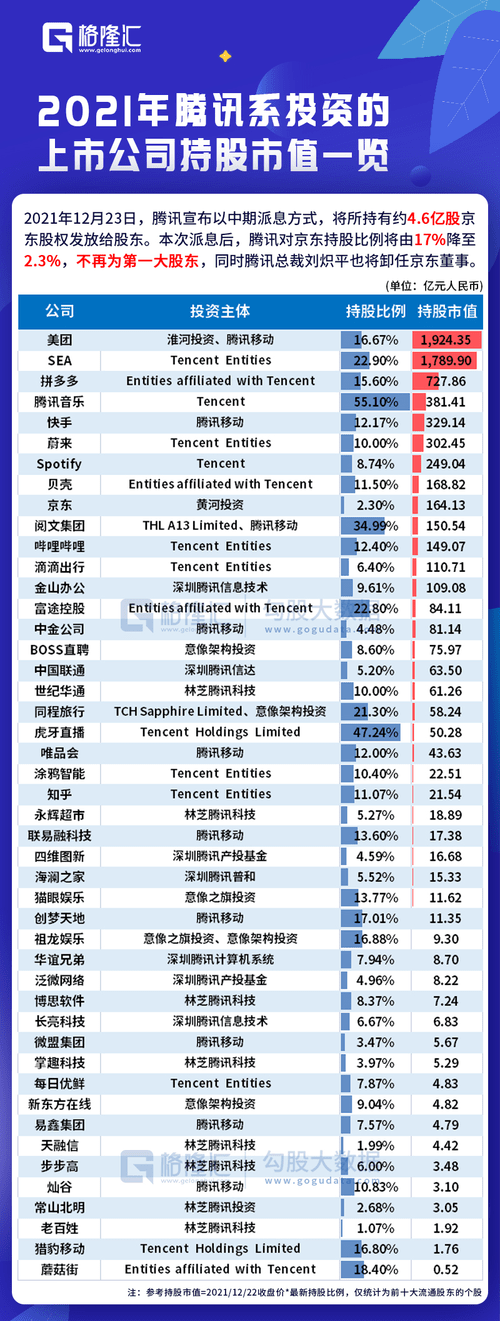

现在的问题是,由于互联网大厂相互持股,导致资源分配并不通畅。

互联网大厂会把资源有限分配给被投企业,虽然这不影响BAT和其他企业合作,但目前看到的结果就是:

微信的九宫格和二级入口都给了被投企业,阿里将支付宝的重要入口给了饿了么、盒马、考拉等被投企业,而没有京东、拼多多和美团。

为了互联互通更加顺畅,减持势在必行,也是反垄断的一部分。只有破除资本的利益捆绑,才能加快互联互通。

由此,我认为,腾讯减持部分投资是大势所趋,包括美团、拼多多、微盟,甚至快手、B站都面临被减持的局面。

不仅腾讯,阿里应该也会对投资的海内外公司逐步进行减持。

当减持成为必选项,剩下的就是减持的份额、周期以及相应的影响的问题。目前来看,对于业务关联性强,能够形成垄断企业,大概率像京东一样,在短期内被最大程度地进行减持;

对于业务关联性较弱,不会在短期形成垄断,且处于萌芽期和成长期的行业(例如硬科技)的投资,腾讯减持的力度会更小、周期更长一些。

对减持企业的影响则要看公司对投资方的依赖程度,长期来看还是企业的长远战略构建的核心竞争力。

例如腾讯减持京东造成的短期影响目前来看小得多,这是因为京东对腾讯的依赖度较小。

因为京东没有通过微信的二级入口、九宫格和社交关系形成用户规模和销售规模的快速增长,虽然过程中没能抵御拼多多的冲击,但在这次减持中,却大大地降低了短期影响。

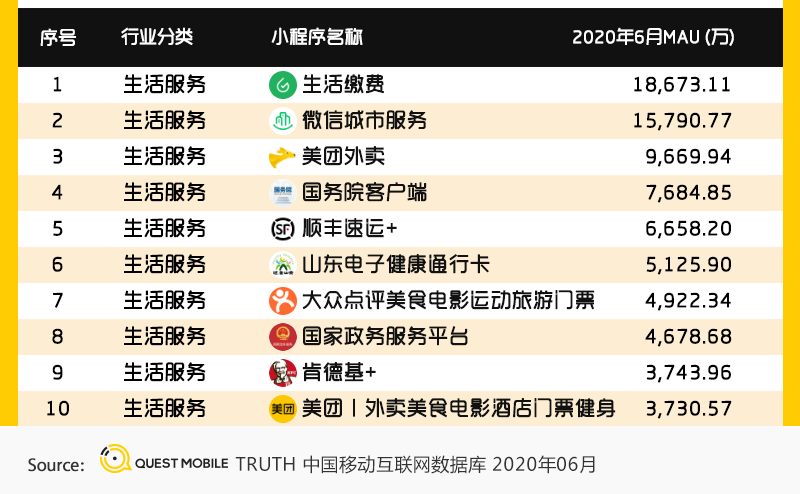

反过来看美团与腾讯的依赖程度显然要略高于京东的,美团和腾讯的关联度主要体现在,无论零售、外卖还是点评在微信小程序上都有不错的引流表现。

虽然京东京喜小程序的用户规模和占比均超过美团,但从各家腾讯入股并依托微信生态的行业竞争结果(拼多多崛起和饿了么式微)来看,京东系微信小程序并不如其他家活跃。

还需要厘清的一点是:无论未来腾讯如何减持甚至退出上述企业,在业务层面,微信小程序的开放生态并不会改变,互联互通的大势将是未来所向,并且势必要加强。

大厂们该怎么办?

在一系列深化改革过程中和互联网+的实践中,中国应该可以“建立一个百家争鸣、百花齐放的分散竞争还具有高效率、低成本的行业体系”,以此来避免衰退期对整个经济的不利影响。

在这样的宏观环境和时代命题下,大厂们接下来怎么办?

首先,在没有垄断企业的投资逻辑影响的前提下,企业在行业的垄断会逐步减弱,哪怕是市场方面和某个细分行业的垄断并不会因为资本的进一步诉求被强化。

其次,获得垄断地位的企业投资行为仍然是被许可的,但更多是在新兴行业,也就是行业生命同期处于萌芽期和成长期阶段的企业,目前来看各种硬科技公司会成为腾讯、阿里、美团、京东们投资的重要标的。

当被投企业进入行业成熟期之后,这些企业大概率会再次被减持,否则势必再次引起反垄断的监管。

这样一来,腾讯、阿里、美团和京东对外投资逻辑和利益诉求需要进行相应的调整。

当然,由于处于行业萌芽期和成长期的被投企业要成长到行业的成熟期,周期或许比想像得长。

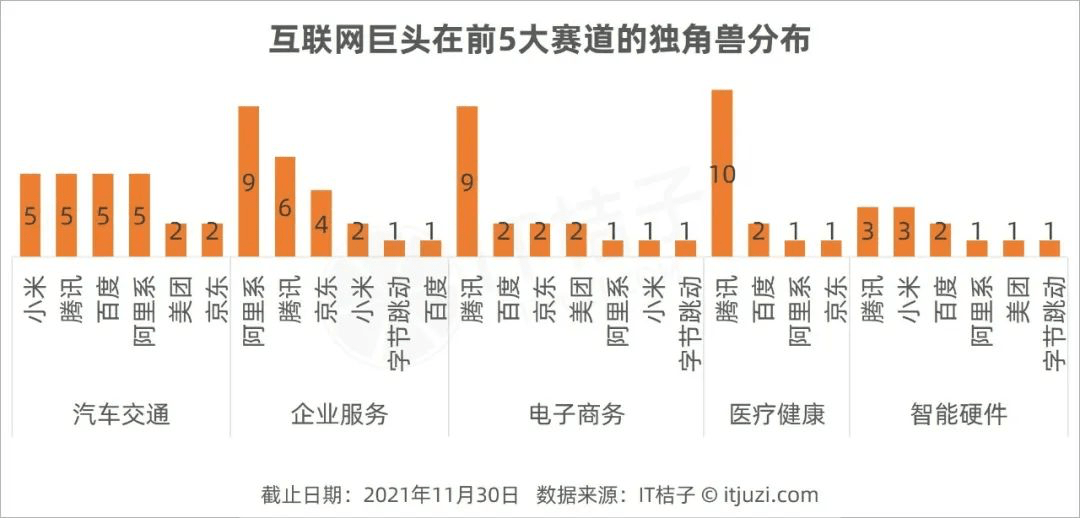

第三方数据显示,2021年中国295家独角兽公司中,有59家背后有腾讯投资的身影,31家有阿里系身影,小米和百度分别有20家和19家;

京东参投的独角兽有14家,排在第5;之后分别为美团和字节跳动,投资的独角兽企业分别是10家和5家。

从行业来看,主要集中在汽车交通(自动驾驶)、企业服务、电子商务、医疗健康及智能硬件领域。

美团在投资的企业数量和行业风险显然要比腾讯和阿里小得多,而且公开信表明,从2020年下半年开始,美团开始密集投资“硬科技”行业,先是独家投资了室内配送机器人企业普渡科技(PUDUTECH)B轮,投资规模过亿元;

同月美团加码新能源汽车企业理想汽车(LI)美股IPO基石轮,投资规模3亿美元;

9月,美团、腾讯联手投资了智能清洁机器人研发商高仙机器人,投资规模为数亿人民币;

12月,美团还参与了通用智能机器人公司非夕科技(Flexiv)B轮融资。

美团在2021年继续加码,在科技领域继续投资了自动驾驶、机器人、激光雷达、AI视觉芯片、晶圆半导体代工等。

显然,美团的投资方向是符合宏观的市场经济逻辑的,同时这些“硬科技”企业均处于行业的萌芽期和成长期,同时还能够帮助美团在“生活服务”的主营业务上降低成本、提升效率。

最后,互联网+将会成为很重要的“带动共同富裕”的引擎,互联网企业已经实现行业高度集中,并出现垄断企业的情况下,如何与线下高度分散的各行各业进行联接,并推动行业的创新发展,成为了衡量一家企业是否在中国有未来的重要指标。

目前看来,美团调整为“零售+科技”的新战略及相应的新业务是符合“带动共同富裕”的大方向的。

美团和京东的同城零售平台能够与线下的超市、便利店、购物中心等传统零售业态进行深度联接,从零售业务的带动,到数字化的科技赋能都能够更快地帮助进入行业成熟期的传统零售企业进行转型升级,避免进入行业的衰退期。

社区团购模式则能够帮助县域经济得到创新和发展,提升下沉市场的消费水平和农业行业的全面升级。

参考京东和亚马逊,美团在零售和科技的投入周期或许会比想像中的要长,只是对于大厂们来说,这是一个必选项而不是可选项,是一道单选题而不是多选题!